事关房贷利率调整:变更合同还是置换贷款?提前还款还能下调吗?

时间:2023-09-07人气:作者:佚名

(原标题:事关房贷利率调整:变更合同还是置换贷款?提前还款还能下调吗?)

工行。

近日,建行、工行、中行、农行、招行、中信、平安等多家商业银行陆续就存量首套房贷款利率调整政策进行答疑解惑。9月6日,红星新闻记者从工行和农行获悉,对于这次利率调整,两家国有大型银行明确表态,考虑到操作的便利性,将主要采取变更合同方式来调整利率。同时,对于公众关心的热点问题,红星新闻记者也从中节选了一部分供大家参考。

【工商银行】

问:我在工行某支行有一笔个人住房贷款还未结清,是按二套房贷款利率政策办理的,按当前我所在城市政策仍按二套房贷款政策执行,请问是否符合调整条件?

答:您的该笔贷款不符合调整范围。为了支持刚性住房需求,此次只降低存量首套房贷利率,二套房贷款不在本次调整范围内。如后续您所在的城市更新相关“认房”“认贷”政策,您可按最新政策要求提交利率调整申请。

问:我在工行某支行有一笔个人商用房贷款还未结清,请问是否符合调整条件?

答:您的该笔贷款不符合调整范围。商业用房(含商住两用房)等非住宅型房屋贷款不属于此次存量房贷利率调整的范围。

问:如果我的房贷当前为不良贷款,能否申请存量房贷利率调整?

答:不良个人住房贷款暂不支持进行存量房贷利率调整,需要您归还积欠本息后再申请调整。

问:通过新发放贷款置换和协商变更合同利率具体是指什么?有什么区别?

答:新发放贷款置换是指由原贷款承贷银行新发放一笔贷款,借款人使用这笔贷款置换存量首套房贷。协商变更合同利率是指由借贷双方通过签订补充条款等方式,协商降低贷款合同约定的利率水平。对于借款人而言,由于已经明确调整后的利率水平需符合原贷款发放时的当地房贷利率政策下限,这两种方式调整的结果无明显区别。考虑到您操作的便利性,主要采取变更合同利率方式。

问:对于此次通知发布前已经支付的高于调整后利率水平的房贷利息可否要求返还?

答:暂不支持。此次存量房贷利率调整不溯及既往。

【农业银行】

问:如何进行查询、申请?

答:近期将开放农行掌上银行、贷款经办行、营业网点、95599、“中国农业银行云客服”微信公众号、“中国农业银行微银行”等渠道及时周知客户。

问:已办理提前还款的,是否可以下调?

答:区分两种情况:一是已完成提前还款扣款操作的,不再进行利率调整。如有剩余本金尚未归还的凡是符合《通知》条件的,可进行利率下调。二是已提出提前还款申请、但尚未完成扣款的,客户可根据自身需要撤销提前还款申请,凡是符合《通知》条件的,纳入此次调整范围。

问:协商变更合同约定利率与新发放贷款置换,有何区别?

答:协商变更合同约定利率方式是指对符合存量首套住房标准的贷款,通过协商的方式调整贷款合同约定的利率水平。新发放贷款置换方式是指由借款人向贷款经办行重新申请一笔贷款,以置换原贷款。按《通知》要求,调整后的房贷利率不得低于原贷款发放时所在城市首套住房商业性个人住房贷款利率政策下限,两种方式调整后的利率定价水平一致。为便利您的操作,主要采取协商变更合同约定利率方式办理。

问:哪些类型贷款不在本次调整范围内?

答:个人住房公积金贷款(含组合贷中的公积金贷款部分)、个人商业用房贷款(含商住两用房),以及其他不符合《通知》要求的个人贷款。

红星新闻记者 杨斌

相关新闻

存量房贷利率调整落地 这13个细节问题必须了解

8月31日晚间,中国人民银行、国家金融监督管理总局发布《关于降低存量首套住房贷款利率有关事项的通知》(以下简称“通知”),千呼万唤的存量首套房贷利率下调终于落地。截至9月6日,建设银行、工商银行、中国银行、光大银行、中信银行等多家银行就公众关心的相关问题作出官方回答,对通知没有提及的细节问题进行详细说明。

问题1:哪些存量房贷可以参与调整?

工行、中信等银行表示,进行存量房贷利率调整,您的贷款需要同时符合以下条件:一是属于商业性个人住房贷款;二是2023年8月31日前已经发放的或者已签订合同但未发放;三是贷款发放时执行首套住房贷款利率政策,或者您的实际住房情况符合所在城市首套房标准的;四是贷款发放利率高于贷款发放时点所在城市房贷利率政策下限。

问题2、哪些存量房贷不在调整范围内?

建行表示,当前执行利率如低于本次首套住房贷款拟调整到的利率水平,则不进行调整。

从贷款类型看,建行表示,住房公积金贷款、组合贷款中的住房公积金贷款,购买商铺等商业用房的贷款,不在本次调整范围内;工行表示,公积金贷款及组合贷中的公积金贷款部分不在调整范围之内,对于组合贷中的商业性个人住房贷款,符合条件的可单独调整利率水平;中信银行表示,商业用房(含商住两用房)等非住宅型房屋贷款、公积金贷款及组合贷中的公积金贷款部分都不属于商业性个人住房贷款,不在本次利率变更范围之内。

多家银行还提到了首套个人商业性住房贷款存在拖欠、成为不良贷款的情形。

建设银行表示,符合调整范围但有拖欠的贷款,原则上还清拖欠前暂不调整,还清拖欠后可以调整。实际执行需根据具体情况判断,可咨询贷款经办机构。

工行表示,不良个人住房贷款暂不支持进行存量房贷利率调整,需要归还积欠本息后再申请调整。具体以后续公告为准,如有异议可联系贷款经办行。

光大银行也表示,符合调整范围但目前有逾期的首套房贷业务,原则上在还清逾期本息后可以调整。具体情况可咨询贷款经办机构。

问题3:如何确定是不是首套房?

多家银行明确,“认房不认贷”后被认定为首套房的存量个人商业性住房贷款,符合调整范围。

建设银行举例称,如果借款人贷款购买本套住房时,家庭没有其他住房,因当时“认房又认贷”政策导致该套住房按照二套住房贷款利率办理,但目前所在地区已执行“认房不认贷”政策,本次可以按首套执行。此外,贷款购买住房时不是家庭在当地的唯一住房,但后期通过交易等方式出售了其他住房,本住房成为家庭唯一住房且当地已执行“认房不认贷”政策的,本次可以按首套执行。

工行表示,为了支持刚性住房需求,此次只降低存量首套房贷利率,二套房贷款不在本次调整范围内。如后续所在城市更新相关“认房”“认贷”政策,可按最新政策要求提交利率调整申请。

多家银行提示,首套房贷款客户无需提供相关材料,但符合上述情形的二套房贷借款人,需要提供相应的证明材料,比如当地房屋管理部门出具的房屋套数查询证明等,具体流程按照后续操作指引进行。无法确认是否为首套房的,可咨询贷款经办机构。

问题4:利率能下调多少?

通知明确,新发放贷款的利率水平由金融机构与借款人自主协商确定,但在贷款市场报价利率(LPR)上的加点幅度,不得低于原贷款发放时所在城市首套住房商业性个人住房贷款利率政策下限。

中行、建行称,目前房贷利率是在LPR基础上加减点确定的。本次调整不涉及LPR,主要是调整加减点。

例如目前LPR是4.2%,您的贷款按加80个点执行,则您现在实际贷款利率为5%(4.2%+0.8%),如果您贷款发放时房屋所在城市首套住房贷款利率政策下限为LPR+10个点,则您存量贷款调整后不得低于LPR+10个点,调整后您的贷款利率最低为4.3%(4.2%+0.1%)。

工行、中信、邮储等银行称,调整后的房贷利率水平不得低于原贷款发放时房屋所在城市同期限(按原贷款合同期限)的首套房贷利率政策下限。各城市首套房贷利率政策下限,以人民银行各省级分行官方网站公布的为准,具体利率调整幅度及规则以后续公告为准。

问题5:首套房贷利率下限如何查询?

各大银行均表示,首套房贷利率政策下限人民银行已公布,请查询所在城市人民银行省级分行官方网站相关公示。

截至9月2日,全国31个省、自治区、直辖市均已公布首套商业性住房贷款利率自律下限情况。从全国层面来看,全国首套商业性个人住房贷款利率下限在不同阶段分别为:2019年10月7日前为0.7倍贷款基准利率;2019年10月8日至2022年5月14日为LPR;2022年5月15日至今为LPR-20BP。

不过,在因城施策背景下,各地区之间或同一地区不同时期所执行的房贷利率下限差异较大。

问题6:固定利率存量房贷是否可以参与调整?

2019年,央行宣布启动改革完善LPR形成机制,推动降低贷款利率,对于个人住房信贷客户当时有两种选择:一种是固定利率,另外一种是LPR+点差。此后,大部分房贷用户选择了LPR+点差的模式,但也有少量客户选择固定利率模式。

北青报记者发现,目前只有光大银行明确表示,固定利率客户可以向光大银行申请降低首套房贷款利率。调整后,利率类型仍为固定利率。

问题7:两种调整方式有何区别?

通知明确,存量房贷利率调整有两种方式,一是通过新发放贷款置换,二是协商变更合同利率。

根据工行和农行的解释,新发放贷款置换是指由原贷款承贷银行新发放一笔贷款,借款人使用这笔贷款置换存量首套房贷。协商变更合同利率是指由借贷双方通过签订补充条款等方式,协商降低贷款合同约定的利率水平。对于借款人而言,由于已经明确调整后的利率水平需符合原贷款发放时的当地房贷利率政策下限,这两种方式调整的结果无明显区别。

两银行均表示,考虑到客户操作的便利性,主要采取变更合同利率方式,具体以后续公告为准。

问题8:已申请提前还贷可以调整吗?

农行表示,这要区分两种情况:一是已完成提前还款扣款操作的,不再进行利率调整。如有剩余本金尚未归还的,凡是符合条件的,可进行利率下调。二是已提出提前还款申请、但尚未完成扣款的,客户可根据自身需要撤销提前还款申请,凡是符合条件的,纳入此次调整范围。具体请联系贷款经办行。

问题9:申请存量房贷利率下调,需要哪些材料?

多家银行提示,首套房贷款客户无需提供相关材料,但符合相关情形的二套房贷借款人,需要提供相应的证明材料。

中行表示,首套房贷款客户无需提供相关材料,二套房贷款客户需提供当前实际住房情况符合当地首套住房标准的证明材料,比如当地房屋管理部门出具的房屋套数查询证明等,具体流程及所需材料将及时通过官方网站、官方微信公众号等渠道另行公告。

问题10:存量房贷利率调整何时开放申请?何时执行新利率?

中国银行表示,将于2023年9月25日起接受客户调整申请,在调整完成后的次日将按照降低后的贷款利率执行。

建设银行表示,正在抓紧制定具体实施细则,进行准备工作,确保按人民银行要求9月25日可提供服务。

农业银行表示,正在抓紧制定操作细则,尽快完成合同文本和系统研发等工作,积极做好组织实施。凡是符合条件的客户,在2023年9月25日受理申请后,会在最短时间内规范完成利率定价调整工作。

工商银行表示,正积极进行各项准备工作,暂定于9月25日开放线上线下服务渠道,具体时间以公告为准。

邮储银行表示,正抓紧制定操作细则,初步定于9月25日接受客户申请,具体时间以公告为准。

问题11:已支付的高出的利息是否返还?

工商银行对此表示,暂不支持。此次存量房贷利率调整不溯及既往。

问题12:如何确定2019年10月之前的首套房贷利率下限?

从央行各分支机构披露的首套房贷利率下限情况来看,大部分地区仅公布了2019年10月LPR改革之后的利率下限情况,只有上海、深圳、湖北、福建(更新至2018年1月1日)、江西(更新至2018年)等少数地区披露了2019年10月之前的利率下限情况,其中上海2019年10月前首套房贷利率下限为基准利率9折,深圳、湖北为基准利率的7折。

没有公示2019年10月以前首套房贷政策利率下限的地区究竟如何操作,仍有待有关部门和商业银行进一步厘清。

据报道,人民银行分行相关人士表示,LPR改革之前存在同一地区各个银行的利率下限并不完全统一的情况,一些房贷业务比较集中的银行的利率下限可能高于其他银行,这种不同银行之间不一致的情况如何处理,目前仍在研究当中,但9月25日之前会向社会公布。

有业内人士认为,考虑到LPR改革前房贷利率下限采取基准利率按比例上下浮动的方式,与定价基准转换后的加点形式需要换算,具体调整空间取决于双方协商结果,也有可能会按照LPR执行。

问题13:已取消房贷利率下限的地区如何确定下调幅度?

去年以来,央行、原银保监会阶段性调整差别化住房信贷政策,随后建立新发放首套房贷利率政策动态调整机制,不少地区阶段性取消了新发放首套住房贷款利率下限,湖北、安徽、广东、黑龙江等省份已有22个城市目前已取消下限。

这些城市的首套存量房贷如何调整,仍需要银行进一步明确。对于具体调整空间,多家银行表示,将在《通知》要求的政策空间内,充分考虑百姓诉求,保障客户权益,进行调整。

【版权声明】本文著作权(含信息网络传播权)归属北京青年报社所有,未经授权不得转载

文/北京青年报记者 程婕

最新文章

1、上海邮政区码:200000。2、上海,简称“沪”,是中华人民共和国省级行政区、直辖市、国家中心城市、超大城市,中国国际经济、金融、贸易、航运、科技创新中心,国家物流枢纽。全市下辖16个区,总面积6340.5平方千米。

(0)人喜欢2023-09-07

1、格陵兰岛人口数量:7.6186万 (2018年)。格陵兰岛 位于北美洲东北部,是丹麦属地之一(另外一个是法罗群岛),世界上最大的岛屿,面积2,166,313.54 平方千米。格陵兰岛地处于北美洲与欧洲的交界处,沟通了

(0)人喜欢2023-09-07

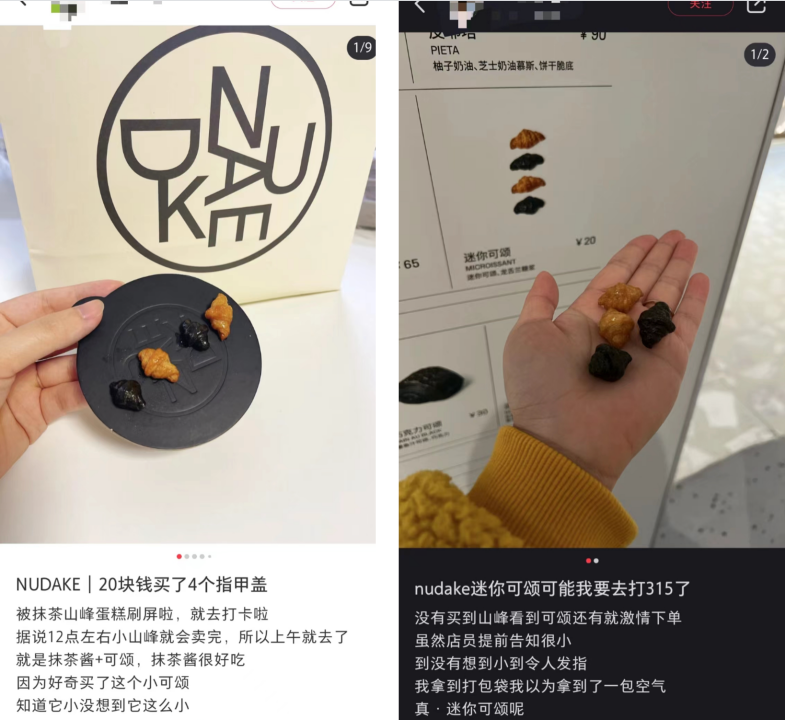

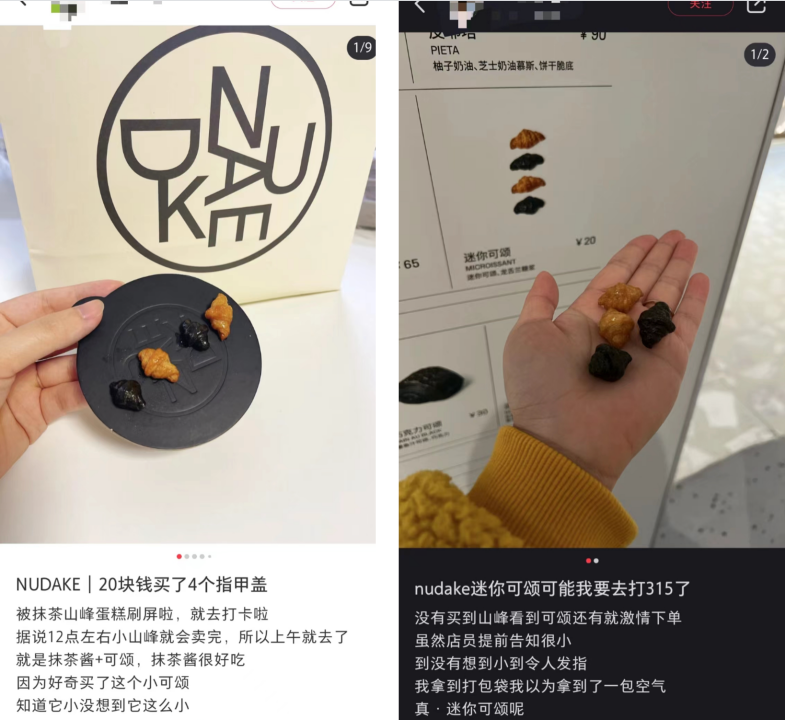

指甲盖大小的面包4个卖20元 背后品牌曾触月饼价格红线,月饼,蛋糕,面包,红星,指甲盖,礼盒

(0)人喜欢2023-09-07

小编为大家整理了徐州城乡居民医保的缴费指南,缴费时间及缴费方式等,详情请见正文。

(0)人喜欢2023-09-07

事关房贷利率调整:变更合同还是置换贷款?提前还款还能下调吗?,贷款,房贷利率,房贷,农行,工行

(0)人喜欢2023-09-07

随遇而安是一个汉语成语,意思为:能顺应环境,在任何境遇中都能满足。也有拘守陈规,不敢变易之意。出自清·刘献廷《广阳杂记》原文:随寓而

(0)人喜欢2023-09-07

苏沐橙最后没有和谁在一起。苏沐橙是电竞小说和电视剧《全职高手》以及衍生作品中的女主,苏沐秋的妹妹,荣耀联盟中应属全明星级别的职

(0)人喜欢2023-09-07

天线宝宝有各自不同的颜色还有姓名,对应的也是不同的性格,其中红色的叫小波(PoPo),黄色是拉拉(LaaLaa),绿色和蓝色的分别是迪西还有丁丁(Tinky

(0)人喜欢2023-09-07